记者昨日从晋煤集团官网获悉,7月19日开始发行的超短期融资券挂牌10分钟被抢购一空;而且融资成本低,4.5%的成交利率创4月以来煤炭行业债券利率新低。

此前在7月13日,山西省副省长王一新带领七大省属国有煤企和两家当地民营煤企,在京面向150余家金融机构的500多位国内顶尖投资界人士高调路演。王一新在路演活动中表示,为企业站台,是政府应尽的责任。

新债券曾因市场波动取消发行

公开信息显示,该笔债券为晋煤2016年度第三期超短期融资券,计划发行规模20亿元,期限为270天,其早在4月就酝酿发行,当时曾因为市场波动而被迫取消。如今是第二次发行,且发行时机选择在上周的高调路演之后。

据晋煤集团官网显示,兴业银行太原分行副行长王晓刚表示,“同一企业、同一债券产品,发行结果不同,其重要原因是北京路演让投资人看到了山西省政府的信心和煤企的投资价值。”

王晓刚表示,本次再度发债,仅10分钟就被近30家投资人认购完毕。而且综合融资成本比之前设定的6%还低了1.5个百分点,可为企业节约利息支出2250万元。

相比于其他煤企发债利率,本次晋煤集团的融资成本相对较低。7月18日,陕煤集团在中国货币网公布了2016年度第四期短期融资券(简称“16陕煤化CP004”)发行情况。该笔债券票面利率高达6.1000%,远超同类AAA级发行主体的融资成本,也高于本次晋煤集团超短融的利率。

低利率债券解晋煤集团燃眉之急

对于晋煤集团来说,本次发债融资可谓是解决了燃眉之急。

由于此前的大规模扩张,晋煤集团当前处于负债率持续攀升且经营亏损的状态下,迫切需要外部融资支持。

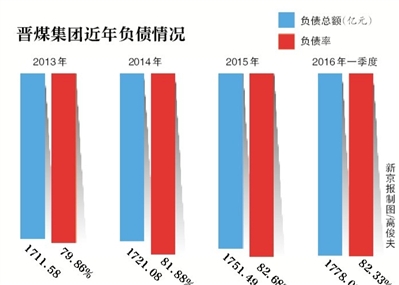

从2013年末至2016年3月末,晋煤集团负债总额从1711.6亿元攀升至1778亿元,资产负债率从79.86%攀升至82.33%,资产负债率相对较高,偿债压力较大。2016年1-3月期间,晋煤集团实现营业总收入346.05亿元,净利润-0.75亿元,经营活动产生的现金净流量-11.88亿元。

与此同时,晋煤集团日常营运资金仍然较为紧张。晋煤集团表示,下半年集团本部预计支付材料设备款约5亿元,电费约4亿元,购煤款约90亿元,三项合计高达约99亿元。故而本次所募集资金20亿元用于集团本部营运资金。

政府站台,山西“躲过”高额债务违约

晋煤集团债券获争抢,并非政府“站台”的唯一作用。此前,山西政府的站台背书就产生了一定效果。

新京报记者结合wind数据和信达证券研报统计,上半年违约债券总金额最高的前20省中,河北省以超80亿元的金额遥遥领先,而山西省没有出现在这一榜单当中。

不过,山西并非债市的安全避风港。综合wind和信达证券数据,在上半年发生负面事件(指的是对发行人偿债能力有负面影响的事件)的债券方面,山西以超1600亿元的金额位居于全国各省第一,而河北省仅为600亿元左右。

晋煤集团也表示,未来几年内公司还面临着大额融资集中到期的风险,因此,发行人未来偿债压力较大,存在一定的偿债风险。截至目前,其待偿还债务融资工具余额高达171.7亿元。